Las preguntas evidentes ante la coyuntura y las noticias sobre algunos incumplimientos corporativos son: ¿Se avecinan quiebras de empresas mexicanas? ¿Qué tan alto es el riesgo? ¿Quién sigue? Para entender mejor el flujo de información que ha surgido sobre empresas con problemas de solvencia, hay que remitirse a:

- La coyuntura y la situación actual de las empresas

- Lo que implica que una compañía se acoja a la Ley de Quiebras Estadounidense o a la Ley de Concursos Mercantiles en nuestro país.

Diversas alertas se han encendido sobre la liquidez y solvencia de los corporativos en medio de la pandemia por coronavirus. Con una contracción a doble dígito esperada al cierre de 2020 en la economía mexicana, es de pensarse que las empresas también enfrenten tragos amargos.

Los primeros focos de alerta se encendieron con las solicitudes de reestructura a través del Capítulo 11 de la Ley de Quiebras de Estados Unidos por parte de Famsa y Aeroméxico.

En mayo, Moody’s calculó su expectativa de ratio de default en un rango de 6.5 a 10.2% para América Latina (tal es el porcentaje de emisoras que no podrán hacer frente a alguno de sus compromisos de deuda).

En su reporte sobre escenarios de incumplimiento corporativo, la calificadora advierte que el país tiene factores serios en contra para la economía, como la inversión física, que en mayo acumulaba siete trimestres consecutivos de disminución, la falta de confianza empresarial ante las medidas poco ortodoxas del gobierno y la caída en el consumo.

“Proyectamos que la economía de México se contraerá 7% este año, casi el doble de la contracción (4.0%) de todas las economías del G-20 en su conjunto. México está expuesto a algunas de las industrias más afectadas, incluyendo manufactura, turismo e hidrocarburos. La escala de la respuesta política a la pandemia ha sido pequeña”, advertía.

¿UNA OLA DE QUIEBRAS?

Para José Luis Cano, director ejecutivo de Deuda Corporativa de HR Ratings, es demasiado precipitado hablar de un escenario de dificultades generalizadas.

“Hay sectores que claramente estuvieron afectados en su operación durante la pandemia, como es el caso del turismo o la manufactura, pero no todas las empresas estaban en la misma situación financiera. El regreso será la clave de lo que veremos hacia el futuro”.

Jacobo Eleazar Rodríguez Reyes, director de Análisis Financiero de Black Wallstreet Capital, explica que no se ve una cascada de quiebras que pudiera afectar de forma sistémica a las emisoras mexicanas.

“Hasta el momento, no se ve algo parecido a lo que ha pasado con Famsa. Sí, hay empresas que tienen deuda alta, pero su propia operatividad la va solventando, como el caso de Cemex, que ha tenido deuda alta, pero no creo que llegue a esta presión como la que hubo con Grupo Famsa. La pandemia puso mayor presión en las emisoras mexicanas, pero es ahí donde tienen que aplicar estrategias para disminuir costos y ajustar sus flujos”, explica.

Expertos coinciden en que este periodo previo a la reactivación de la economía ha sido utilizado por las firmas para recortar gastos y conseguir mejores plazos para su deuda actual, en pro de mantener la salud financiera y evitar problemas de solvencia.

“Muchas empresas mexicanas ya venían con problemas financieros de años anteriores y se enfocaron mucho en mejorar su propia situación, vendiendo negocios no estratégicos, haciendo más compacto el negocio. Varias empresas empezaron a restructurar. La enfermedad Covid-19 vino a profundizar algunas cosas que ya venían con cierta tendencia”, explica Rodríguez.

Existen otros nombres de empresas que han tenido presión en sus finanzas. Por sectores, destacan las aerolíneas y los grupos hoteleros y restauranteros. Por nombres, sobresalen empresas como Aeroméxico, Interjet, Alsea, Liverpool y hasta las menos obvias, como Elektra. Jacobo Rodríguez explica que la razón financiera de deuda neta entre el Ebitda es un buen indicador de solvencia de las compañías.

Por ejemplo, en el caso de Elektra, esta relación es de seis veces, lo que implicaría que la empresa tardaría seis años en cumplir con sus compromisos. Como referencia, Latam Airlines tenía una razón Ebitda-deuda de menos de cinco veces.

“En específico del IPC, la única emisora que yo vería con cierta presión es Elektra, que tiene una razón de mas de seis veces. Eso quiere decir que se tardaría más o menos seis años en que su flujo operativo cubriera sus compromisos. Es una razón bastante alta. Las demás emisoras están en niveles promedio, Alsea, en años pasados, estuvo endeudándose para hacer adquisiciones en Europa y, evidentemente, eso incrementó su deuda; con la pandemia también enfrenta ciertas presiones”, señala.

Aunque, en términos generales, el estado financiero de las emisoras mexicanas se percibe sólido, lo cierto es que tanto la economía como la salud financiera de los corporativos está sujeta a un riesgo: un rebrote que pudiera generar un revés en la economía.

“Uno de los temas que más afectaría a las firmas sería que la pandemia se extendiera, que viniera una segunda ola de contagios y tuviéramos que recurrir nuevamente a cierres de ciertos sectores. Esa situación sí afectaría de manera importante la planificación que tienen ahorita las empresas. Seguramente hay empresas que tienen niveles de deuda altos, pero algunas de ellas ya debieron haberse acercado a sus acreedores para ver si reestructuran. También está la opción de emitir más deuda, pero los costos financieros van a ir creciendo”.

Jacobo Rodríguez explica que la solidez de los corporativos ante la pandemia también obedece a que las compañías venían de un periodo de decisiones conservadoras debido a la desaceleración económica.

“Las empresas mexicanas ya enfrentaban un escenario complicado desde años anteriores, por la desaceleración económica. A muchas empresas no las agarró la coyuntura tan mal, por las reestructuras que ya habían hecho, principalmente el año pasado”.

CONCURSO MERCANTIL Y QUIEBRAS

Ante la dificultad para pagar los créditos y las obligaciones que contraen, las empresas tienen la opción de iniciar un juicio de concurso mercantil o, si tienen operaciones en Estados Unidos, acogerse al Capítulo 11 de la Ley de Quiebras.

Para México, la Ley de Concursos Mercantiles está disponible para empresas que incurren en incumplimiento generalizado, entendido como obligaciones vencidas por más de 30 días ante dos o más acreedores en un escenario donde no haya activos líquidos para hacer frente a al menos 85% de las obligaciones vencidas.

En el caso del Capítulo 11, se trata de un apartado de la Ley de Quiebras de Estados Unidos que permite que las compañías con operaciones en territorio estadounidense emprendan un proceso de reestructura que dé pie a la viabilidad de la operación.

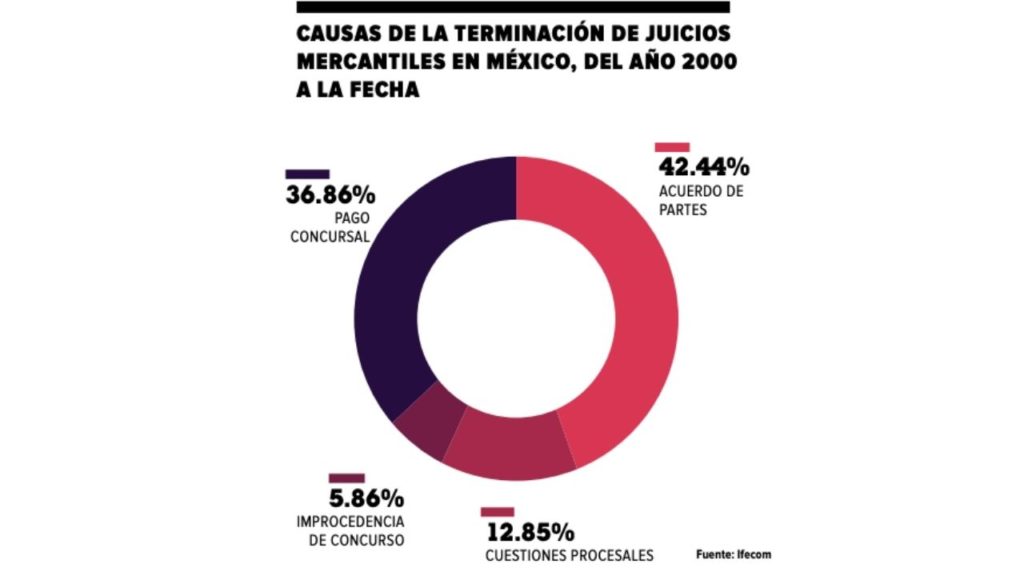

En ambos casos, las empresas tienen la posibilidad de llegar a un acuerdo para pagar sus deudas sin que la operación desaparezca. Del mismo modo, ambos procesos pueden echarse a andar a petición de los acreedores de las firmas. Alejandro Sainz Orantes, socio de Cervantes Sainz, S.C., abogado especialista en procesos de reestructuras y reorganizaciones transfronterizas y concursos mercantiles, explica que las dos leyes tienen capítulos para procesos de reestructura o liquidación de activos.

“La idea es que quede claro que es un proceso que otorga protección legal a las empresas y sus acreedores. No implica necesariamente que una empresa que se acoge a estos recursos deba desaparecer”.

LEY DE CONCURSOS VS CHAPTER 11

Pero, ¿por qué las empresas mexicanas se acogen al Capítulo 11 estadounidense, en vez de recurrir a la ley mexicana? En opinión de Alejandro Sainz Orantes, el principal factor es que existe la percepción de que la ley estadounidense otorga mayores certezas jurídicas para las compañías y mejores plazos de resolución.

Explica que un juicio de concurso mercantil en México puede demorar entre seis y nueve meses, mientras que un proceso de reestructura bajo el Capítulo 11, entre 30 y 60 días. Otro de los factores que las empresas toman en cuenta es el grado de especialización de los jueces que emiten los fallos.

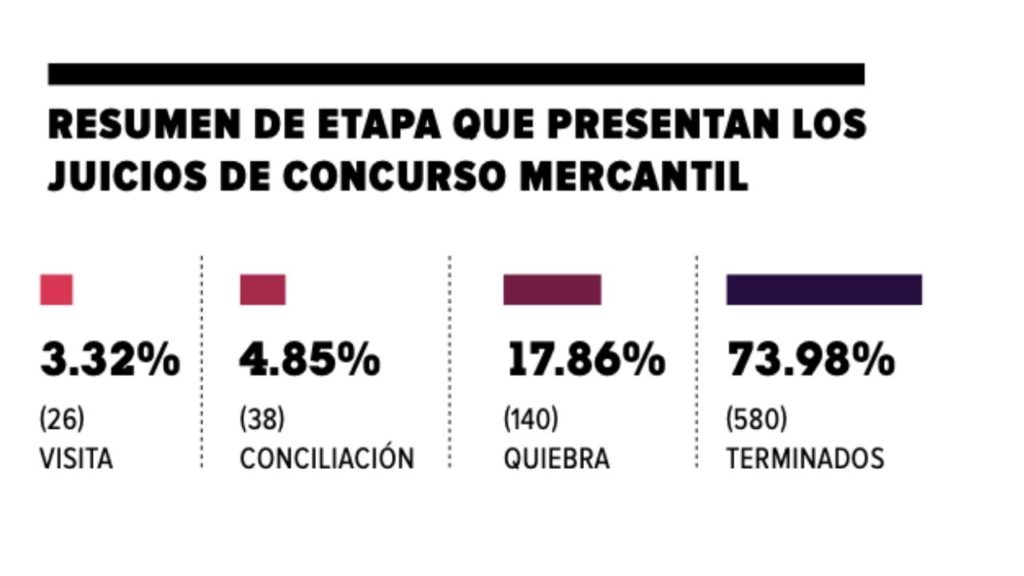

“Este país cuenta con una economía suficiente para tener mejores jueces mercantiles. Pero hemos tenido menos de 800 casos en los últimos 20 años, mientras que, en Estados Unidos, van 120 empresas extranjeras, en lo que va del año, que se han acogido al Capítulo 11. Es importante que los procesos en México tengan un presupuesto correcto asignado, así como infraestructura y personal suficiente para procesar los casos”, señala el abogado.

Desde la perspectiva de Edgar Bonilla, director general del Instituto Federal de Especialistas de Concursos Mercantiles (IFECOM), el hecho de que haya pocos juicios de concurso mercantil obedece a que existe un estigma sobre los proceso de quiebra.

“Hay un estigma social; se piensa que el concurso mercantil es una quiebra. Eso es una acepción equivocada. Hay un desconocimiento total de los concursos mercantiles, y son la mejor opción en México para que un empresario pueda reorganizarse. Es dar un paso atrás y ver la posibilidad de subsistir en el mercado. Es la mejor forma, en términos legales, porque está amparado por un juez federal y también por un auxiliar. La función principal del Ifecom es tener un registro de especialistas que van a apoyar al juez que hará el eventual procedimiento”, explica.

UNA LEY DE CONCURSOS PERFECTIBLE

Bonilla reconoce que la ley actual es perfectible, sobre todo en lo que compete a plazos. Actualmente, se encuentra en el Legislativo una propuesta para incorporar una figura de “emergencia” que permita generar un proceso de concurso mercantil simplificado.

Bajo la ley actual, el proceso de juicio de concurso mercantil requiere que se inicie por parte de la empresa o un acreedor; luego interviene un visitador, que se cerciora de que la empresa efectivamente sea sujeta de un juicio de concurso.

En el siguiente paso interviene un conciliador, que puede mediar un plan de reestructura; o, en su caso, interviene un síndico, que es el encargado de liquidar los activos de la firma para realizar el pago a los acreedores. Este proceso está acompañado por especialistas registrados ante el Ifecom.

El proyecto que se discute propone una declaración de quiebra automática, sin necesidad de visitadores; además, resta prioridad al fisco como acreedor de las empresas.

Bonilla explica que esta propuesta, respaldada por la Barra Mexicana de Abogados, es un buen precedente para la discusión; más que un mecanismo de emergencia, deberá estar orientado a generar mejores y más eficientes procesos a largo plazo.

“Creo que si estamos, como mexicanos, dispuestos a modificar la ley de concursos mercantiles, debemos entrar de lleno al tema de la ley concursal, no para generar un estado de excepción por la pandemia, sino para generar una facilidad regulatoria generalizada”.

Explica que el proceso propuesto, denominado en inglés “Automatic Stay”, es una buena figura, aunque, para operar en México, requeriría límites. De igual forma, pide cautela para evaluar cambios en la liberación de embargos de cuentas.

“Es también interesante que las deudas fiscales no tengan una preferencia dentro del listado de acreedores. Es algo que habría que definir como un tema de política pública, para analizar que no sea mal utilizado por parte de la empresa como un tema de defraudación fiscal en contra del erario público. Hay que ser cuidadosos”.

Una oportunidad radica en la mejora de los tiempos en los concursos mercantiles.

“Creo que la ley requiere modificaciones en cuanto a plazos y términos para hacer un procedimiento mucho más ágil y rápido. Hemos visto casos donde los procesos son lentos y largos, y no ayudan a las empresas a salir del problema de insolvencia”, dice.

Fuente: www.forbes.com.mx